아태지역 오피스·호텔·물류 투자…개발회사 주식도 보유

21일 미래에셋자산운용 재무제표에 따르면 ‘미래에셋맵스 아시아퍼시픽(AP) 부동산공모 1호 투자회사’ 작년 당기순이익은 708억8986만원으로 집계됐다. 지난 2021년 당기순이익(2765억3712만원)과 비교하면 4분의 1 수준이다. 감소폭은 74.4%에 이른다.

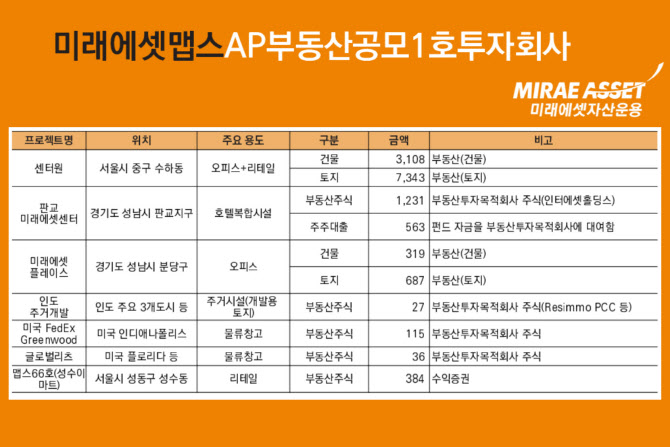

이 펀드는 아시아태평양지역 부동산 및 부동산투자목적회사 주식 등에 투자해 자본 이득을 추구한다. 글로벌 주요 도시 내 우량 오피스빌딩과 호텔 등 실물 부동산 매입, 부동산 개발, 부동산 투자를 목적으로 하는 법인이 발행한 주식 등 지분에 투자한다. 펀드 설정일은 2007년 2월 2일이며 존립기간은 40년이다. 중도환매가 불가능하다.

투자자산 중 상당 부분은 안정적 임대수익이 발생하는 부동산 자산으로 구성했다. 또한 상대적으로 더 높은 수익을 추구하는 부동산 개발프로젝트 및 부동산 관련 대출채권도 투자 대상이다. 위험분산을 위해 최소 3개 이상 자산으로 포트폴리오를 구성하고 있다.

|

호텔복합시설로는 경기 성남시 판교 미래에셋센터 부동산개발회사 지분 100%(약 1071억원)를 보유하고 있다. 리테일로는 서울 성동구 성수동 이마트 소유비율 5.13%(400억원)가 펀드에 담겨있다.

물류창고로는 △미국 인디애나폴리스 페덱스 그린우드 부동산 소유비율 10.51%(약 97억원) △미국 플로리다 글로벌리츠 소유비율 3.4%(약 15억9000만원) △미국 텍사스 아마존휴스턴 글로벌리츠 소유비율 3.4%(약 23억4000만원)가 있다.

이밖에도 인도 주거용 토지 3개를 시행할 목적으로 인도 내 설립된 2개 부동산 개발회사 발행 주식(약 118억원)도 담고 있다.

샤울라 매각에 이자수익 감소…부동산 평가차익도 줄어

펀드의 작년 당기순이익이 줄어든 것은 △이자수익 감소 △부동산 평가차익 감소 △지분증권 평가손실 △수익증권 평가손실 등으로 운용수익이 급감했기 때문으로 보인다.

작년 펀드 운용수익은 1041억9064만원으로 집계됐다. 한 해 전 3080억2256만원보다 66.2% 줄어든 수치다.

|

회사가 지난 2021년 2월 브라질 현지법인 샤울라(Shaula Ltda)를 매각해 해당 자산에서 발행하던 이자수익이 더 이상 안 들어오기 때문이다.

부동산 평가차익(274억322만원)도 1년 전(2505억3735만원)보다 89.06% 감소했다. 작년 건물에 대한 평가차익은 59억2337만원, 토지에 대한 평가차익은 214억7984만원으로 집계됐다. 이 금액은 외부평가기관이 제공하는 평가정보를 기초로 장부가액에 반영한 수치다.

1년 전 건물에 대한 평가차익 443억8511만원, 토지에 대한 평가차익 2036억3160만원과 비교하면 각각 86.6%, 89.4%씩 줄어든 수치다.

미래에셋자산운용 관계자는 “당해 연도의 부동산 시장 상황, 자산 특성 등에 따라 개별 자산의 평가 손익은 매년 변동될 수 있다”면서도 “자본시장법에 따라 평가이익은 유보 후 배당하므로 예년 동일 수준의 안정적인 배당을 지속하고 있다”고 말했다.

글로벌리츠·인도SPC 평가손실…지분·수익증권 손실확대

반면 지분증권 평가손실, 수익증권 평가손실은 확대됐다. 지분증권 평가손실(33억2536만원)은 1년 전(2억7960만원)보다 12배 가까이 커졌다. 수익증권 평가손실(23억1160만원)도 1년 전(1180만원)보다 195배 이상 늘어났다.

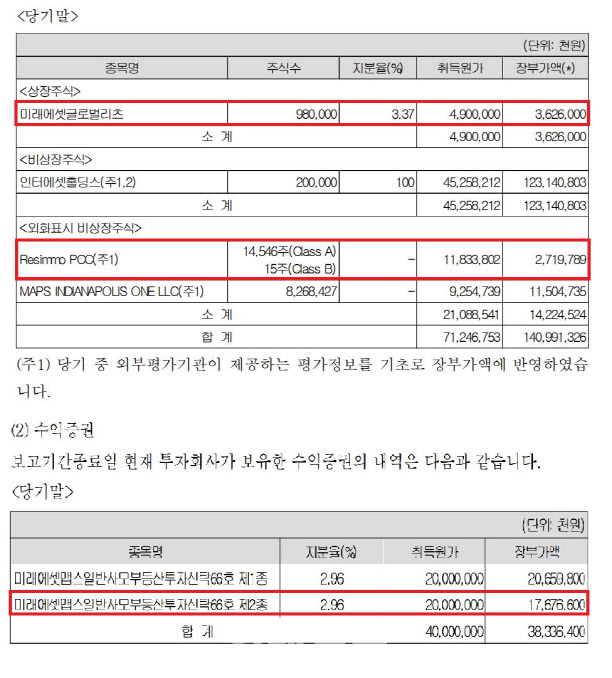

펀드가 보유한 글로벌리츠(상장주식) 및 인도 소재 토지에 투자한 특수목적법인(SPC) 레짐모 홀딩스(Resimmo Holdings Ltd)에 지분증권 평가손실이 발생해서다.

|

외화표시 비상장 주식인 레짐모(Resimmo PCC)의 경우 취득원가 118억3380만원, 장부가액 27억1978만원이다. 장부가액이 취득원가를 밑돌아 평가손실이 발생했다.

수익증권의 경우에도 미래에셋맵스일반사모부동산투자신탁66호 제2종 취득원가(200억원)보다 장부가액(176억7660만원)이 낮다.

미래에셋자산운용 관계자는 “자본시장법에 따라 제3자 자산평가기관을 통해 매년 재평가를 진행하고 있다”며 “집합투자자산평가위원회 의결을 통해 평가 결과를 기준가격대장에 반영한다”고 말했다.

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)