올해 기업공개(IPO) 시장에 뛰어든 새내기주가 모두 공모가 희망밴드 상단을 초과하거나 상단에서 공모가를 결정한 것을 고려하면, 수요예측에는 여전히 거품이 끼여 있다는 지적이 지속하고 있어서다. 수요예측에서 기관 투자자들이 물량을 받기 위해 앞다퉈 높은 가격을 써내며 IPO 흥행은 성공한 것처럼 보이지만, 상장 이후 시장에서는 확정 공모가 수준의 기업 가치를 인정받지 못하고 있다는 얘기다.

공모가 못미친 새내기주 ‘수두룩’

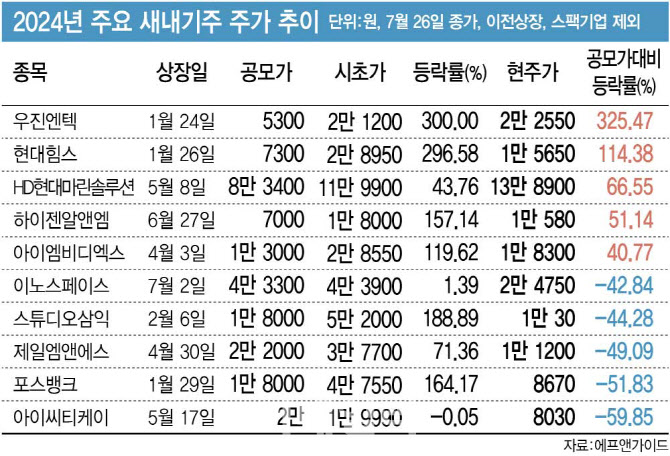

28일 엠피닥터 등에 따르면 올해 상장한 새내기주 32개 가운데 7월26일 기준 주가가 공모가를 밑도는 기업은 22개에 이른다. 올해 상장한 기업 중 68%가 공모가에도 채 미치지 못한 부진한 성적을 내고 있다.

아이씨티케이(456010) 현재 주가는 8030원으로, 공모가 2만원 대비 반토막 이상 하락했고 포스뱅크(105760)도 공모가 1만8000원 대비 52% 떨어진 8670원을 기록했다. 이외 제일엠앤에스(412540)(-49.09%), 스튜디오삼익(415380)(-44.28%), 이노스페이스(462350)(-42.84%) 등이 공모가 대비 40% 이상 하락했다.

이처럼 새내기주의 가격 변동성이 확대하면서 수요예측이 제대로 된 역할을 못하고 있다는 지적도 이어지고 있다. 올해 상장한 기업 100%가 희망밴드 상단 이상에서 공모가를 확정했기 때문이다.

에프앤가이드에 따르면 올해 상장한 새내기주 32개(스팩, 이전 상장 제외) 가운데 공모가 희망밴드를 초과해 공모가를 확정한 기업은 27개로 전체의 85%를 기록했다. 나머지 15%에 해당하는 기업도 희망밴드 상단에서 공모가를 결정했다.

증권가에서는 수요예측에서 기관투자자들이 기업 가치보다는 물량 확보를 위해 나서는 분위기가 형성하며 새내기주의 주가 변동성이 더 심화하고 있는 것으로 보고 있다.

박종선 유진투자증권 연구원은 “지난해 6월부터 상장 당일 가격 변동폭을 60~400%로 확대 적용하면서 상장 초기 높은 주가 상승률에 따른 기관의 물량 확보를 위한 전략”이라며 “실제 일부 종목의 시초가가 크게 형성되기도 했다”고 설명했다. 윤철환 한국투자증권 연구원은 “최근 주가 변동성 확대에도 시간이 지남에 따라 균형 가격으로 수렴하고 있는 현상이 관찰되고 있다”며 “가격제한 폭이 확대된 이후 주가 변동 폭도 확대된 만큼 투자자들의 주의가 요구된다”고 경고했다.

|

한편에서는 기관투자자들이 일정 기간 공모주를 팔지 않겠다는 ‘의무보유확약’을 하지 않는 공모 구조에 대한 지적도 나온다. 주가가 공모가를 밑도는 새내기주 대부분이 의무보유확약 비중이 10% 미만에 이르면서다. 상장 직후 폭탄 매물이 쏟아질 가능성이 크만큼 크다는 얘기다.

실제로 공모가를 밑도는 22개 종목의 의무보유 미확약 비율은 평균 94% 수준으로 집계됐다. 그리드위즈, 이노스페이스, 씨어스테크놀로지 등은 미확약 비율이 99%에 달한다.

이처럼 기관투자자를 중심으로 한 수요예측에서 공모가가 과열하며 전문가들 사이에서는 주관사가 IPO 공모가를 결정할 때 기관투자자 수요예측 정보뿐만 아니라 개인투자자 청약률도 포함해야 한다는 조언도 나온다. 자본시장연구원에 따르면 개인투자자 청약률이 800대 1을 초과하는 IPO의 공모가 대비 상장 20영업일 주가 수익률이 평균 61.5%로 높았던 반면 200대 1을 밑도는 IPO의 수익률은 8.8%로 매우 낮았다.

이에 김 연구위원은 “주관사가 IPO 공모가를 결정할 때 기관투자자 수요예측 정보뿐만 아니라 개인투자자 청약률도 포함해 정보의 질을 개선하는 방안을 검토해 볼 필요가 있다”고 말했다.