의약품과 의료기기는 헬스케어 산업의 양대 축이다. 각각 독자적인 시장과 기술 진입 장벽이 있다. 신약은 일단 개발에 성공하면 장기간 안정적인 수익을 보장받는다. 다만, 연구 개발에 오랜 기간이 소요되고 높은 임상 실패 위험을 안고 있다.

의료기기는 신약보다 개발 기간이 짧아 단기간 내 매출 시현이 가능하다. 하지만 국가별 규제 차이가 커 수출에 어려움이 있고, 신약보다 기술 혁신 속도가 빨라 대응에 실패하면 시장에서 빠르게 도태된다.

|

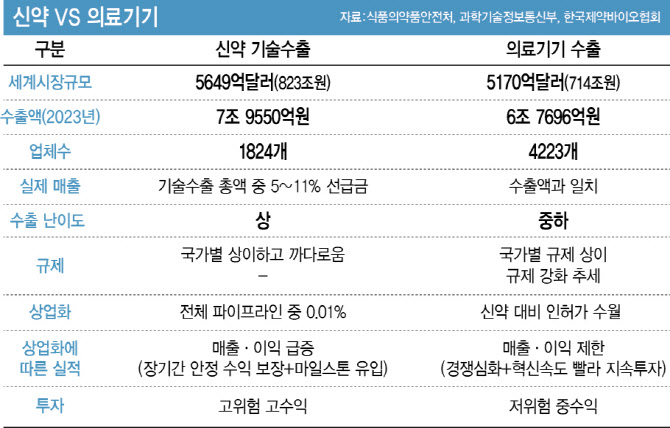

산업 간 연구개발 주기가 일치하지 않아 직접 비교는 무리라는 것이 업계 중론이다. 그렇다면 범위를 좁혀 신약 기술수출과 의료기기 수출을 비교한 기대수익과 투자위험은 어떨까. 신약 기술수출은 전임상, 임상 1상 등에서 대부분 이뤄져, 의료기기 연구개발 기간과 대략적으로 일치한다. 아울러 의료기기는 협소한 내수 시장에 큰 의미를 두기 어렵다는 점에서 수출로 기준을 높인다면 산업 간 비교가 가능하다는 분석이다.

이데일리는 지난 22일부터 25일까지 제약바이오 및 의료기기 업계 대표, 담당자 등 다수의 인터뷰를 통해 신약 기술수출과 의료기기 수출 중 어떤 것이 유리한지 투자자 입장에서 살펴봤다.

수출 규모만 비슷...실제 입금은 천양지차

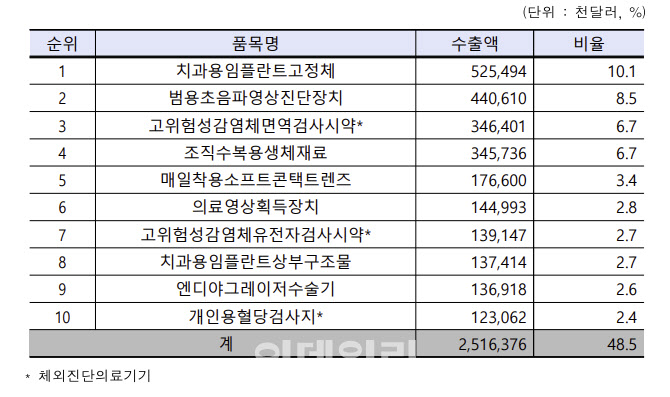

30일 식품의약품안전처(식약처)에 따르면 지난해 국내 의료기기 수출액은 6조7696억원을 기록했다. 같은 기간 국내 제약바이오 기업들의 기술수출 계약 규모는 7조9550억원(비공개 제외, 한국제약바이오협회)으로 집계됐다. 겉으로 드러난 액수만 보면 1조2000억원 차이로 비슷한 수출 규모다.

하지만 실제 입금액을 따져보면 차이가 크다. 우선 의료기기 수출액은 실제 매출로 인식됐다. 하지만 국내 제약바이오 기술수출 계약 총액엔 향후 개발과 허가 단계에 따른 마일스톤이 대부분을 차지한다.

실제 제약바이오사가 수령한 선급금은 미미하다. 지난해 20건의 의약품 기술수출 가운데 1000억원 이상 선급금을 수령한 곳은 △종근당 △오름테라퓨틱 △리가켐바이오 △바이오오케스트라 등 소수에 불과하다.

최근 기술반환을 겪은 중소제약사 임원은 “전임상~임상 1상 단계에서 기술수출한 파이프라인의 선급금은 대부분 100억~300억원 규모다”며 “나머지 계약금액은 임상 성공, 다음단계 임상 진입, 품목허가 등으로 구분돼 있다”고 말했다. 이어 “신약 개발 성공 확률을 생각해본다면 기술수출도 바늘구멍이지만, 상업화도 바늘구멍”이라고 했다.

|

과학기술정보통신부에 따르면, 후보물질 발굴부터 의약품 출시까지 평균 15년, 1조원 이상이 각각 소요되며 1만여 개 후보물질 중 1개(0.01%)만이 신약으로 출시된다.

국내 신약 파이프라인 숫자는 지난해 1월 기준 2627개로 집계됐다. 지난 4년반 동안 기술수출에 성공한 파이프라인은 87개에 불과하다.

상업화까지 성공한 사례는 유한양행의 레이저티닙이 유일하다. 유한양행은 지난 2018년 얀센에 비소세포폐암 치료제 레이저티닙을 기술수출했다. 이 치료제는 지난 2021년 1월 국내 품목허가를 받았고, 지난 8월 미국 식품의약국(FDA) 승인을 받았다.

대박은 의약품, 안전성은 의료기기

대신 의약품은 바늘구멍을 통과하면 돈방석에 앉게 된다.

유한양행은 얀센으로부터 레이저티닙 상업화 성공에 따른 6000만달러(804억원) 마일스톤을 수령했다. 이 외에도 유행양행은 레이저티닙 미국 출시에 4500만달러(600억원), 유럽 출시에 3000만달러(400억원), 기타 9억7000만달러(1조3000억원) 등을 수령할 예정이다.

의료기기는 수출 장벽이 낮은 만큼 보상도 크지 않다. 바이오다인은 지난 2021년 로슈에 자궁경부암 진단키트 관련 기술일체를 기술이전했다. 1억명이 자궁경부암 검사를 받았을 때, 바이오다인 로열티 수익은 300억원 내외다.

글로벌 의료기기 업체 1위 짐머바이오메트, 2위 비브라운과 각각 정형외과 보형물 공급 계약을 맺은 오스테오닉도 사정은 비슷하다. 오스테오닉의 지난해 278억원 매출을 기록했다. 오스테오닉의 지난해 수출 비중은 41.3%에 달한다. 오스테오닉은 지난 2021년 기준 58개국에 수출한 것으로 집계됐다.

|

디지털 의료기기 대표주자인 루닛 역시 별반 다르지 않다. 루닛은 지난해 매출 251억원에 영업손실 422억원을 기록했다. 올해 볼파라 인수에 따른 연결실적으로 덩치를 키웠음에도 매출은 600억원에 그친다.

물론 예외는 있다. 임플란트·필러 등의 의료기기다. 임플란트 덴티움은 전체 매출의 80%를 수출에서 창출한다. 덴티움은 지난해 매출 3932억원, 영업이익 1383억원을 각각 기록했다. 영업이익률은 35%에 달했다. 오스템임플란트는 지난해 매출 1조2083억원, 영업이익 2428억원을 각각 거뒀다. 필러 기업인 바이오플러스는 매출 650억원, 영업이익 280억원을 각각 올렸다. 영업이익률은 43%다.

수출장벽은 신약이나 의료기기 비슷

규제적인 측면에선 의료기기 규제 장벽은 신약 수준으로 높아지는 추세다.

이재준 큐렉소 대표는 “내년 인공관절 수술로봇 ‘큐비스-조인트’에 대한 유럽의료기기 규정 ‘MDR’을 신청할 예정”이라며 “예전 MDD를 승인을 받았지만, 유럽에서 MDR로 제도를 변경하면서 다시 인허가를 받아야 하는 상황”이라고 밝혔다.

MDR은 MDD와 비교해 훨씬 더 조건이 까다롭고 어렵다. MDD는 1993년 발효된 유럽 의료기기 지침이고, MDD가 있어야 유럽CE 인증을 받을 수 있다. MDR은 2020년 시행된 의료기기 지침이다. MDR은 임상평가, 위험관리, 품질관리 시스템 강화 등의 변경사항을 포함하고 있다. MDD는 2028년까지만 쓸 수 있다.

이 대표는 “큐비스-조인트 업그레이드 버전을 출시했는데, 허가 갱신을 하지 않았다”면서 “업그레이드 된 최신 버전을 MDD로 받더라도 2028년 이후엔 무용지물 ”이라고 부연했다.

국내 중소 생명보험사 자산운용본부 투자팀 수석매니저는 “신약과 의료기기는 각각 다른 특성을 지닌 투자처”라며 “신약 기술수출의 경우, 초기 투자금이 높고 실패 확률이 크지만 성공 시 고수익이 가능해 노리는 투자자들에게 매력적인 선택지”라고 정리했다.

그는 이어 “의료기기는 빠른 수익 창출이 장점이지만, 기술 혁신에 경쟁이 치열하다”며 “의료기기 기업이 지속적으로 연구개발(R&D)에 투자해야 하는 이유다. 의료기기는 내수 시장 한계로 수출이 필수적이지만, 국가별 규제와 인증 차이로 어려움이 있다”고 덧붙였다.