|

6일 금융감독원 전자공시시스템에 따르면 지난 5일 비보존 헬스케어의 최대주주가 비보존(13.48% →9.78%)에서 볼티아(5.29%→30.52%)로 변경됐다. 볼티아는 비보존 헬스케어가 진행한 582억원 규모의 제3자 유상증자에 단독으로 참여했다.

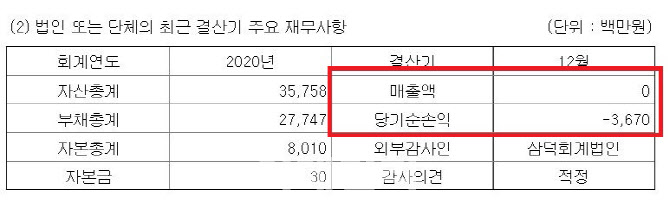

볼티아는 2019년 11월 자본금 3000만원으로 설립됐으며, 이두현 회장이 100% 지분을 보유하고 있는 회사다. 2020년과 2021년 2년 연속 매출 0원, 당기순손실을 기록 중이다. 매출이 없는 볼티아가 582억원 현금을 동원할 수 있었던 배경에는 특수관계인들의 상호출자가 있다.

우선 지난달 25일 비보존 헬스케어는 메리츠증권으로부터 기존 보유하고 있던 비보존 주식(8.54%)을 담보로 450억원을 대출받았다. 차입기간은 3월 25일부터 6월 25일이다. 비보존 헬스케어는 단기로 빌려온 외부 자금을 비보존 지분을 추가로 인수하는 데 투입했다.

비보존 헬스케어는 이 회장이 보유한 비보존 보통주 15.3%(446만827주)를 취득했다. 주당 취득 단가는 1만3500원, 총 602억원이 이 회장에게 납입됐다. 이로써 비보존 헬스케어는 비보존 주식 23.9%를 보유한 최대주주가 됐다.

이 회장은 비보존 매각 자금을 다시 볼티아에 빌려줬고, 볼티아는 이에 힘입어 지난 5일 비보존 헬스케어 유상증자 자금 582억원 납입에 성공할 수 있었다. 이 같은 상호출자로 이 회장은 단숨에 코스닥 상장사와 K-OTC 대표주자의 지배구조 정점에 등극했다. ‘이두현→볼티아→비보존 헬스케어→비보존’ 수직 지배구조로 이 회장이 최상단에 위치한다.

이 회장은 비보존 주주서한을 통해 “비보존 헬스케어가 비보존의 최대주주가 되면 상장사를 통한 원활하고 안정적인 자금조달로 연구개발과 임상 진행에 더욱 박차를 가할 수 있는 환경이 조성된다”면서 “비보존 헬스케어는 비보존 신약 파이프라인 실시권 및 개발권의 우선권을 가지게 되며, 비보존 제약과 합병 후에는 비보존의 연구 시설을 합병 회사의 R&D 연구소로 활용할 수 있다”고 말했다.

앞서 비보존은 특례상장제도를 통해 코스닥 직상장을 준비했다. 하지만 기업 가치 대부분을 차지하는 비마약성 진통제 오피란제린의 미국 임상에 실패하면서 계획에 차질이 생겼다. 비보존은 2019년 엄지건막류 임상 2b상과 복부성형술 임상 3상 모두 주평가지표를 확보하지 못했다.

비보존 헬스케어의 전신은 발광다이오드(LED) 제조사 ‘루미마이크로’다. 사실상 비보존이 특례상장을 못하게 되면서, 이 회장이 무자본 인수합병(M&A)을 했다는 시각이 지배적이다. 2019년 12월 이 회장은 볼티아와 비보존으로부터 총 350억원을 조달, 루미마이크로 유상증자에 참여하는 방식으로 인수했다. 비보존은 보유자금 150억원을 투입했다. 볼티아는 비보존 주식 75만주를 담보로 200억원 전액을 차입했다. 차입처는 푸른1호조합, 니케이 3호조합, 디셈버 1호조합 등 3곳이다.

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제'로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074t.jpg)