일본 후지필름은 CDMO 전문 법인을 설립, 내달부터 영업을 시작한다. 이로써 우시바이오로직스(중국)와 삼성바이오로직스(207940)(한국)의 대결이 심화할 예정이다. 지난해 기준으로 스위스 론자가 1위(22%)를 지키고 있는 가운데 중위권 싸움이 치열해질 것으로 예상된다. 작년 우시바이오로직스(우시바이오)는 매출 2조7500억원, 삼성바이오로직스는 3조원 대로 박빙의 싸움을 벌이고 있다. 후지는 1조9000억원 대로 이들을 바짝 뒤쫓고 있다.

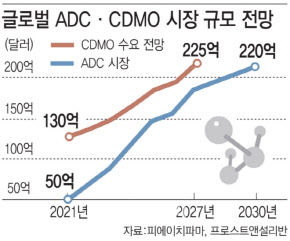

삼성바이오로직스 매출에 삼성바이오에피스가 포함되기 때문에 이를 제외하면 우시바이오가 앞서지만, 삼성바이오로직스의 성장세로 볼때 올해 판도는 쉽게 예측하기 어렵다. 지난해까지 우시바이오는 CDO(위탁개발), 삼성바이오로직스는 CMO(위탁생산)에 강점을 보였지만 내년부터는 세포유전자 치료제, ADC(항체-약물 결합체) 등 차세대 기술 CDMO에서 성패가 갈릴 것으로 예상된다.

中 우시 바이오로직스에 이어 日 후지필름도 투자 확대 ‘승부수’

12일 바이오업계에 따르면 후지필름은 지난 6일 아시아 전용 바이오 CDMO 서비스 법인 ‘후지필름·다이오신스·테크놀로지스·재팬(FDBJ)’을 일본 동경에 설립, 7월 3일부터 영업을 시작한다. 앞서 미국 ‘다이오신스 바이오테크놀로지’를 인수, ‘후지필름 다이오신스 바이오테크놀로지(FDB)’를 설립한데 이어 아시아 전문 법인을 따로 세운 것이다.

생산 능력 확장을 위한 설비증강, FDB 미국·영국 법인의 완전 자회사화 결정 등 글로벌 기업을 향한 행보를 본격적으로 시작한 것으로 풀이된다. 향후 5년 내 20% 이상의 사업성장이 목표다.

후지필름은 영국, 덴마크, 미국 등 세계 각지에 총 6개 사업장을 두고 있다. 바이오 CDMO 사업으로 전년대비 29.2% 증가한 1조9000억원을 기록했다. 특히 덴마크 법인 성장이 2022년 전체 매출 성장에 가장 큰 요인을 차지했다.

후지필름 바이오 CDMO 자회사인 FDB(Fujifilm Diosynth Biotechnologies)는 현재 24만ℓ의 바이오리액터 생산 용량을 보유하고 있다. 16억 달러 투자 프로젝트를 통해 2026년도까지 16만ℓ를 추가할 계획이다.

|

또한 우시바이오는 바이엘의 원료의약품 생산공장, 화이자의 중국 항저우 생산공장, 중국 CDMO 기업 ‘CMBA 바이오파마’를 잇따라 인수하며 덩치를 키우고 있다. 작년 매출은 2조 7528억원으로 전년보다 48% 성장했다.

회사 측은 올해 말까지 생산능력을 26만2000ℓ로 끌어올린 뒤 2024년까지 43만ℓ로 확대한다는 계획이다. 또한 우시바이오는 2024년까지 456ℓ의 동물세포 배양설비도 가동을 준비하고 있다.

김수민 한국신용평가 선임 연구원은 “바이오의약품 CDMO 시장의 높은 성장성은 이견의 여지가 없다”며 “하지만 세포·유전자 치료제 등의 분야는 이제 막 시장이 형성되는 단계에 있고 연구개발 중인 제품의 성과도 불확실하므로 후발주자는 사업에 대한 면밀한 검토가 필요하다”고 말했다.

삼성바이오로직스, 글로벌 톱5 수성 문제없어...올해 매출 전망치 더 올렸다

한·중·일 CDMO 경쟁이 격화되는 가운데 현재 삼성바이오로직스가 포함된 상위 5위권 CDMO 점유율 구도에는 큰 영향 변화가 없을 것이라는 분석이 나온다. 삼성바이오로직스는 작년 기준 론자(스위스), 카탈렌트(미국), 베링거인겔하임(독일), 써모피셔(미국)와 함께 세계 톱5 CDMO 기업 반열에 등극했다. 이들 5개 회사는 전체 시장 59.4%를 점유하고 있다. 이중 론자는 22%, 삼성바이오로직스와 우시바이오는 10% 초중반대를 차지했을 것으로 전망된다. 2020년 말 삼성바이오로직스의 점유율은 9.1%, 우시바이오는 7.6%이었다.

|

한국바이오협회 산업정책부문 김영호 연구원은 “한번 위탁생산을 맡기면 오랫동안 거래를 하는 CDMO 시장 관행도 후순위 업체의 진입 장벽이 될 것으로 예상된다”며 “바이오의약품 생산지를 변경할 경우 허가 절차 등 약 2년간의 추가 시간이 소요되는 점도 거래처 변경의 다른 장벽”이라고 설명했다.

또한 삼성바이오로직스의 경우 생산 능력으로 이미 세계 1위 수준으로 올라섰고 화이자 등 다수의 빅파마와 거래한 포트폴리오를 구축한 상태다. 실제 삼성바이오로직스는 최근 화이자와 역대 최대 거래를 체결했다. 이번 계약은 5350억원 규모로 삼성바이오로직스가 지난해 올린 매출 3조원의 20%에 육박한다.

회사 측은 이번 계약을 포함해 올해만 다국적 제약사 6곳과 총 7건의 CMO 계약을 체결했다. 누적 수주 금액은 1조 2900억원 규모로 상반기 처음으로 1조원을 돌파했다. 또한 추가로 29개 업체와 44개 제품에 대한 수주 계약을 논의하고 있다. 이에 삼성바이오로직스는 올해 예상 매출액을 3조 5265억원으로 설정했다. 이는 이전에 제시했던 성장률인 10~15%에서 약 20%까지 성장률을 상향했다.

삼성바이오로직스 관계자는 “CDO(위탁개발) 사업부문에서 사업 성장이 두드러진다. 신규 이중항체 플랫폼 ‘S-DUAL(에스-듀얼)’ 론칭으로 사업 포트폴리오를 확대했다”며 “작년 누적 수주 건수는 CMO 73건, CDO 100건, 누적 수주액은 85억 달러(약 12조1700억원)으로 성장을 이어가는 중”이라고 설명했다.

|