이현욱 IBK투자증권 연구원은 17일 “근시안적 투자가 아닌, 중장기 추가적인 고객 확보가 가능한 고밀도 NCA, 46파이, LFP와 전고체 등 차세대 배터리 라인업을 위한 투자 집행과 양산 시점도 2027년으로 예상되는 만큼 중장기 관점에서는 긍정적인 방향성으로 판단된다”며 이같이 밝혔다.

지난 14일 삼성SDI는 이사회를 열고 시설투자 자금 확충을 위한 유상증자를 결의했다. 이에 따라 보통주 1182만 1000주가 새로 발행되며 자금 조달 규모는 약 2조원, 증자 비율은 16.8%이다.

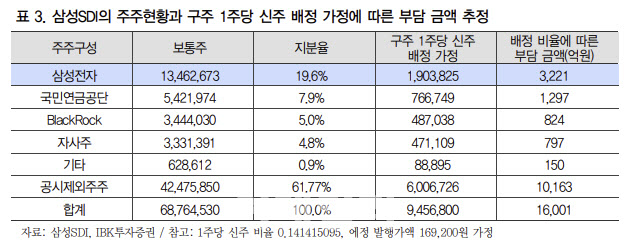

이에 대해 이 연구원은 “삼성SDI의 최대주주인 삼성전자(지분 19.6%)도 구주 1주당 신주 배정비율(1주당 0.1414주)과 예정 발행가액을 감안시 최종 발행가액과 증자 참여 비율에 따라 변동성이 있으나 부담 금액이 약 3000억원에 달할 것으로 전망된다”고 설명했다.

삼성SDI는 이번 유상증자를 통해 조달하는 약 2조원의 자금을 미국 GM 합작법인(JV) 공장 증설 자금 투자에 약 9000억원, 유럽 헝가리 공장 생산능력(CAPA) 확대에 약 6000억원, 국내 전고체 배터리 라인 시설 투자 등에 약 4500억원 투자할 예정이다.

미국 GM JV 공장은 2027년 가동을 시작, 27GWh로 초기 양산 이후 36GWh까지 확장할 예정이며, 유럽 헝가리 공장은 현재 30~40GWh에서 60GWh 규모로 확장할 예정이며 46파이 라인 증설도 예상된다. 그 외에도 전고체 및 LFP 배터리 등 신기술 개발 및 양산 투자도 진행될 예정이다.

이 연구원은 이번 유상증자를 통해 안정적 재무구조 기반의 중장기 성장이 가속화될 것으로 전망했다.

그는 “2024년말 기준 부채비율은 88.2% 수준으로 차입 여력이 충분함에도 유상증자를 결정한 배경은 순차입금이 2023년 3조 7000억원(순차입금 비율 18.3%)에서 2024년 9조 6000억원(순차입금 비율 44.5%)로 약 2.6배가량 증가함과 동시에 연간 자본적지출(CAPEX)가 상각전영업이익(EBITDA)을 지속해서 넘어서는 상황이 당분간 지속될 것으로 전망되는 만큼 장기적인 투자 재원 확보와 안정적인 재무 구조 구축을 위함으로 풀이된다”고 설명했다.

이어 “삼성SDI의 연간 CAPEX와 EBITDA는 2024년 6조 3000억원·2조 2000억원, 2025년 4조 7000억원·2조 9000억원, 2026년 5조 1000억원·3조 9000억원으로 추정된다”며 “향후 보유자산 활용 등 다양한 자금조달 방안을 적극적으로 검토 및 추진할 계획을 밝힌 바 있으나 추가적인 유상증자 보다는 삼성디스플레이 지분 15%(2024년말 장부가 약 9.9조원)를 활용할 가능성이 더 높을 것으로 전망한다”고 덧붙였다.

|

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)